本文

令和6年度 個人住民税の定額減税について

定額減税の概要について

賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を十分に超える持続的な賃上げが行われる経済の実現を目指すための一時的な措置として、令和6年度の個人住民税において定額減税が実施されます。

定額減税の対象となる方

令和5年中の合計所得金額が1,805万円以下(給与収入のみの場合、給与収入が2,000万円以下)である所得割の納税義務者であり、均等割や利子割、配当割、株式等譲渡所得割からは控除されません。

※ 次の事項に該当する方は定額減税の対象とはなりません。

※ 次の事項に該当する方は定額減税の対象とはなりません。

- 前年の合計所得金額が1,805万円を超える方

- 前年の合計所得金額が所得割の非課税限度額以下である方(個人住民税が非課税の方、個人住民税の均等割及び森林環境税(国税)のみ課税されている方)

- 所得控除により課税総所得金額等がゼロとなる方

- 税額控除により定額減税前に所得割額がゼロとなる方

定額減税の算出方法について

納税者の個人住民税の税額控除後の所得割額から、以下の金額を控除します。 (控除額がその者の所得割額を超える場合は所得割額を限度とします。)

(1)本人 1万円

(2)控除対象配偶者(国外居住者を除く。)または扶養親族(国外居住者を除く。) 1人につき 1万円

例:納税者、控除対象配偶者、扶養の子供2人の場合の定額減税額

1万円(本人)+3人×1万円=4万円

※なお、同一生計配偶者(国外居住者を除く。)のうち、前年の合計所得金額が1,000万円以上である納税義務者の配偶者(控除対象配偶者に該当しない同一生計配偶者)については、令和6年度の個人住民税の定額減税における扶養親族等の算定の対象になりませんが、令和7年度の個人住民税において、当該配偶者を有する場合には、1万円が減税されます。

(1)本人 1万円

(2)控除対象配偶者(国外居住者を除く。)または扶養親族(国外居住者を除く。) 1人につき 1万円

例:納税者、控除対象配偶者、扶養の子供2人の場合の定額減税額

1万円(本人)+3人×1万円=4万円

※なお、同一生計配偶者(国外居住者を除く。)のうち、前年の合計所得金額が1,000万円以上である納税義務者の配偶者(控除対象配偶者に該当しない同一生計配偶者)については、令和6年度の個人住民税の定額減税における扶養親族等の算定の対象になりませんが、令和7年度の個人住民税において、当該配偶者を有する場合には、1万円が減税されます。

定額減税の実施方法について

定額減税の額は個人住民税を納税いただく方法によって実施方法が異なります。

※ 定額減税の対象とならない方は従来と変更はありません。

※ 定額減税の対象とならない方は従来と変更はありません。

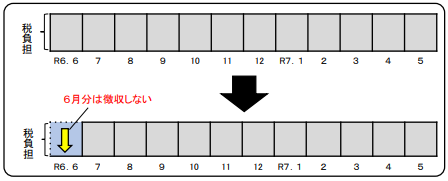

【給与から個人住民税が差し引かれる方(特別徴収)】

令和6年6月に給与の支払をする際は特別徴収は行われず、定額減税の額を控除した後の個人住民税の額を令和6年7月から令和7年5月までの11回に分けて徴収します。

※ 定額減税の対象とならない方は従来どおり令和6年6月から令和7年5月までの12回に分けて徴収します。

令和6年6月に給与の支払をする際は特別徴収は行われず、定額減税の額を控除した後の個人住民税の額を令和6年7月から令和7年5月までの11回に分けて徴収します。

※ 定額減税の対象とならない方は従来どおり令和6年6月から令和7年5月までの12回に分けて徴収します。

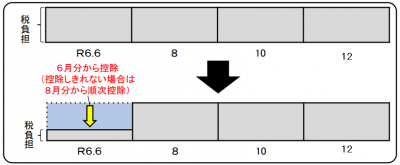

【納付書及び口座振替でお支払いを頂く方(普通徴収)】

令和6年度分の個人住民税の第1期分の納付額から定額減税の額に相当する金額(当該金額が第1期分の納付額を超える場合には、当該第1期分の納付額に相当する額)を控除します。なお、 第1期分より控除してもなお控除しきれない部分の金額は、第2期分以降の納付額から、順次控除します。

各通知書の記載方法

「特別徴収税額の決定・変更通知書(納税義務者用)」・「普通徴収税額の納税通知書」にて、以下のように記載されます。

- 『減税控除済額』…住民税(所得割額)から控除できた金額

- 『控除外額』…住民税(所得割額)から控除しきれなかった金額

※控除しきれなかった金額がない場合は「減税控除外額0円」と表示されます。

※定額減税対象外の方は、「減税控除済額」および「控除外額」が「0円」と表示されています。

定額減税可能額が令和6年度個人住民税所得割額または令和6年分推計所得税額を上回る方等へ

定額減税可能額が令和6年度減税前所得割額を上回る(減税しきれない)方、もしくは、令和6年分推計所得税額を上回る方は、給付金(調整給付等)の支給となる場合がございます。詳細は、決まり次第、広報等でお知らせいたします。

注意事項

- ふるさと納税の特例控除額の控除上限額を計算する際に用いる所得割額は、定額減税「前」の額となることから、ふるさと納税の控除上限額が引き下がることはありません。

関連情報

- 定額減税や給付金の包括的な詳細については、内閣官房ホームページ「新たな経済に向けた給付金・定額減税一体措置」<外部リンク>にてご確認ください。

- 個人住民税の定額減税の詳細については、総務省ホームページ<外部リンク>にてご確認ください。

- 所得税の定額減税(対象となる方1名につき3万円)については、国税庁ホームページ「定額減税特設サイト」<外部リンク>にてご確認ください。